投資の種類一覧と特徴【高利回り商品からマイナー商品まで比較】

投資と一口に言ってもいろいろな投資対象があり、初心者の方にはわからないことが多いと思います。本記事では、世の中にある投資の種類と実際の投資方法やおすすめの投資をご紹介します。

投資の種類一覧と特徴【高利回り商品からマイナー商品まで比較】

資産運用や投資をする商品は世の中にあふれていて、来る人のところには様々な儲け話、投資話が持ち込まれます。すぐに思いつくだけでも、株式投資、投資信託、不動産などいろいろなものがありますが、さて世の中にはどのような投資対象、運用方法があって、それぞれどのような特徴があるのでしょうか。 投資の世界で短期的な利益をあげることは運さえ良ければ容易ですが、何年、何十年といった期間にわたって利益を上げ続けるには、投資について勉強して理解していくことが必要です。投資の神様といわれ、過去には世界的トップの資産家でもあったウォーレン・バフェット氏も「自分の理解できないものに投資するな」と言っており、投資対象の商品について自分自身で理解することがいかに大切かを語っています。 投資を自分で理解した方がいいという話をすると、「投資なんて難しくてわからない」「金融機関などの専門家に聞けばいい」という声が聞こえてきそうです。しかし、投資について自分自身で理解できなければ、どの投資商品が良いのか判断することはできません。自分でどの投資商品が良いか判断できずに金融機関の勧めるがままに投資をすると、金融機関が手数料をがっぽり儲けて自分は全く儲からないゴミ商品に投資させられてしまいます。私自身も過去に日本の大手金融機関で働いていたことがありますが、金融機関がそのときどきのトップ推奨商品として顧客に販売するのは、「いかにも儲かりそうなセールストークが作れ、顧客が投資すれば金融機関は手数料をがっぽり巻き上げて儲かり、その残りかすの僅かな利益を顧客に渡す」ようなゴミ商品でした。 投資についての勉強はご自身の資産を守る上でも大切ですし、世の中の経済の流れや企業のビジネスを知ることができて仕事にも生かすことができるので、ぜひ積極的に勉強していただきたいなと思います。

投資の種類:株式投資【ハイリターンの代表格】

投資と聞いたときに多くの人が最初に頭に思い浮かべるのは株式投資ではないでしょうか。日本ではバブル崩壊で株価が暴落し、その後の日経平均株価も低空飛行を続けているため、株式投資にあまりいいイメージを持っていない人も多いかもしれませんが、株式投資の仕組みを知るとその魅力に気づいて頂けるかと思います。ではここから株式投資の仕組みやメリットデメリットについて解説して来たいと思います。 <株式投資とは?株式投資の特徴> ・株式投資では企業が発行している株式を購入して、その企業の株主になる ・株主は保有している株の割合分だけ、その企業の所有者になる ・株主は企業があげた利益から配当を貰うことができる ・企業の株主になると株主優待を受けられる場合がある ・株主は企業の重要な意思決定の際に議決権を行使して、意思決定に参加することができる ・企業が事業で利益をあげて拡大すれば株価が上がるので、そこで株を売れば儲けられる ・企業が倒産した場合、株の価値はなくなるリスクがある ・上場している株なら、平日はほぼ毎日取引が可能 ・日本株のほか、外国の株式も購入できる ・必要な資金は会社による 数万円~百万円超 ・実際に取引を行うには証券会社に口座を開く 順番に解説していきたいと思います。

株式を購入して株主になると得られるメリット

株式とは株式会社が発行するもので、株式を保有する株主はその企業の株式の保有割合相当の所有者になります。どういうことかというと、株式を100株発行している会社の株式を1株保有している株主は、その企業を1/100保有する所有者になるということです。 企業の株主になった場合、様々なメリットが受けられるのが株式投資の魅力です。代表的な株主のメリットは”配当が貰える”、”株主優待を受けられることがある”、”議決権を行使して会社の意思決定に参加できる”、があります。 まず、会社の株主になった場合には配当金をもらうことができます。株式会社は株主からお金を集めて事業を行い、その事業から出た利益を配当という形で株主に還元します。配当は会社によって異なりますが、半年に1回などのペースでその会社が決めた金額を株主に対して支払います。配当をする金額はまず1株当たりの配当金額が決められ、保有する株数に応じた金額が個々の株主に支払われます。例えば、1株当たりの配当金額が10円だった場合、100株を保有する株主には1000円(10円×100株)が支払われます。そのため、配当金は株数を多く持っている株主ほどたくさんのもらえることになります。配当の金額は、配当を多く出す会社でも年間で株価の5%程度(10万円で買った株なら、5000円程度)ですが、配当は株を保有する限りずっともらうことができるので、株は長く保有すればするほどメリットが大きくなります。 もう一つ、株主のメリットの代表的なものとして株主優待もあげられます。株主優待とは、その企業の株主に対し、その企業が商品やサービスの割引をしたり、様々な物品を贈呈したりするサービスです。そのため、日常的に利用しているサービスを提供している会社の株主になれば、その会社のサービスを割引価格で受けることができる場合があるので、非常にメリットがあります。株主優待はすべての会社が行っているわけではなく。株主優待を行っている場合でもそのサービス内容はまちまちなので、どの会社がどんな株主優待を実施しているかを確認して、株を購入すると良いでしょう。 また、株式を保有する株主は、その会社の経営における重要な意思決定に参加することができます。先ほど株主は会社の所有者であるという話をしましたが、株主は会社の所有者なので会社の経営に口出しをすることができるのです。具体的には、会社の重要な意思決定は、株主総会という株式会社における最高意思決定機関で行われ、株主総会には株式会社のすべての株主が参加をすることができ、その会議の場で経営における意思決定が行われます。株主はその会社にお金を出資して、配当金や株主総会を受けるという立場ですから、会社が自分の意図と反する行動をしようとしているときには、それを止める権利があるのです。

株式の売買で儲ける

株式はその時々の株価で購入できるほか、任意のタイミングで売却をすることもできます。企業の株価は随時変動しているので、株価が安いときに株式を購入し、株価が高いときに株式を売却することで利益を得ることができます。株式投資で儲ける方法ということを考えたときには、株主優待や配当金収入などよりも株式の売買で儲けることをイメージされる方が多いかもしれません。 株式の価値である株価=その株式を発行する会社の価値 であり、その時々の景気やその企業の業績見通しによって変動します。景気が良い時には、企業の業績も上向き、利益を多く稼ぐことができ、株主に支払う配当金も多く支払うことができます。このような状況では、多くの人がその会社の株式を欲しいと考えるので、株価が上がります。一方、景気が悪い時には、会社の利益は少なくなり、株主に配当もあまり支払えないので、株価が下がります。また、社会全体としては景気が良かったとしても、その会社で不祥事が発覚すると、その会社の業績が悪化するという懸念が生まれて株価が下落したり、反対にその会社でヒット商品が生まれたりするとその会社の業績が向上するという期待から株価が上がったりします。こうした世の中やその会社の業績を元に動く株価を予想して、株価が安いときに株式を購入し、株価が高いときに株価を売却すれば儲かることができます。 こうした世の中の情勢や、その会社にまつわるニュースで上下に動く株価を予想して、株価が安いときに株式を買い、株価が高いときに株式を売って儲けを出すのは難しく思えるかもしれません。そういう方には、株式を購入して企業の株主になり、前述の株主が得られるメリット(配当金、株主優待)を長期間にわたって受取り続けるのがおすすめです。企業の株価は短期間では上がったり下がったりして予想をするのは難しいですが、5年、10年といった長期間にわたって株式を保有し続けるとその間にもらえる配当金や株主優待はかなりのものになってきます。たとえ短期的に株価が下落しても、何年間にもわたってもらい続けた配当や株主優待の価値が、株価の下落を補填してくれるのです。このように株式投資はリスクの高い投資だと思われているかもしれませんが、長期間にわたって株式を保有することは高い確率で利益を上げることができる投資の一つなのです。

株式投資に必要な最低金額は?【いくらから始められる?】

株式投資に必要な金額は、どこの会社の株を買うかによって異なり、最低投資金額は数万円~数百万円程度と大きな幅があります。株は一般的に100株単位で投資するため、[投資したい会社の株価×100]が最低投資金額になります。会社ごとの株価には大きな開きがあります。 例えば、メガバンクの一つであるみずほ銀行(みずほフィナンシャルグループ)の株価は、2020年6月時点では130円前後で推移しているので、みずほ銀行に投資したい場合の最低投資金額は 130円×100=13,000円 ということになります。これなら、サラリーマンの毎月のお小遣いでも株式投資が始められそうですね。 一方で、ユニクロを展開するファーストリテイリングの株価は、2020年6月時点で64,000円前後で推移しています。そのため、ファーストリテイリングに投資する場合の最低投資金額は 64,000×100=6,400,000円 となります。この金額になるとすぐに株式投資にまわすのは難しい人が多いのではないでしょうか。 これから株式投資を始める方は、まずは株価が低くて最低投資金額が小さい銘柄から始めましょう。その中でもおすすめは、プロ野球やレンタカーなどでも有名なオリックスで、オリックスの株主優待は個人投資家の間で非常に人気があります。2020年6月時点で株価は1400円前後なので、100株、14万円程度から投資をすることができ、株主優待で毎年カタログギフトがもらえます。株式投資を始めたらます100株は証券口座に置いておきたい銘柄です。

投資の種類:債券投資【歴史のある投資商品】

個人投資家にとっては株式投資より認知度は低いかもしれませんが、債券も投資の世界では一般的な投資の商品です。債券と聞くと難しいように思える方もいらっしゃるかもしれませんが、債券とは誰かにお金を貸して利息をもらうという非常にシンプルな投資商品です。 <債券投資とは?債券投資の特徴> ・債券投資とは国や企業などにお金を預けて金利をもらう投資 ・債権には大きく分けて利付債と割引債の2種類がある。 ・債権は満期まで利息を貰いながら持ち続けるほか、途中で売却することも可能 ・お金を貸す相手の信用力に応じて金利が決まり、リスクが高い相手に貸す時ほど金利は高くなる ・一般的に国にお金を貸す国債は金利が低く、企業にお金を貸す社債は金利が高い ・国債の中でも先進国よりは新興国の方が金利が高く、社債の中でも大企業よりは中小企業の方が金利が高くなる傾向がある ・投資に必要な最低資金は比較的大きい(小口でできるもので数十万円~、大口のものは億単位) ・国が破綻したり企業が倒産した場合、お金が返ってこないリスクがある ・投資をするには証券会社に口座を開く

投資の種類:投資信託【少額で分散投資ができるので初心者におすすめ】

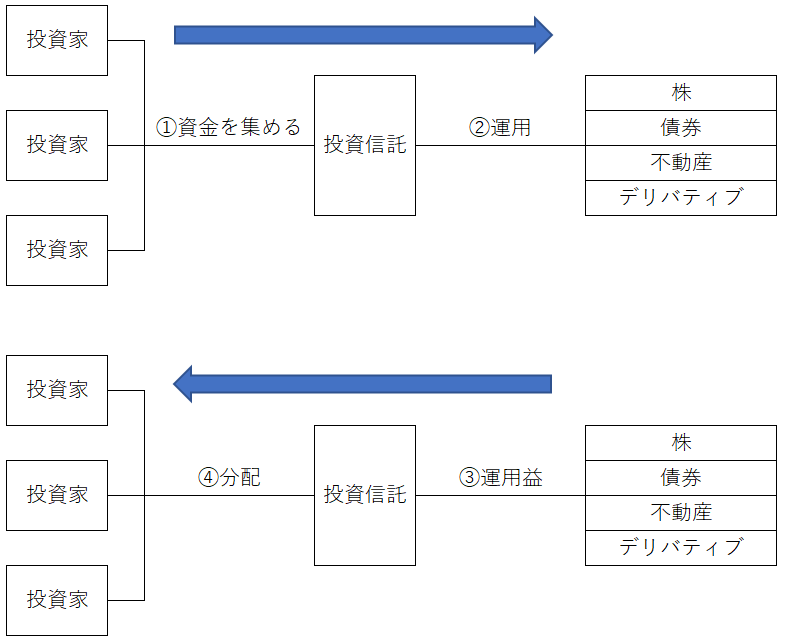

投資信託とは簡単に言うと、投資をしたい人(投資家)が資産運用のプロにお金を預けて、代わりに資産運用をしてもらう仕組みのことを言います。もう少し具体的に仕組みを言えば、投資信託は多数の投資家からお金を集めて一つの大きな資金にして、それを専門の運用機関が株式、債券、不動産などに投資・運用をして、その投資から得られた収益を資金を出してくれた投資家に分配・還元する仕組みです。 <投資信託の仕組み>  投資家は運用によって儲かった利益を受け取る一方で、運用を行う専門家は投資を行って出た利益や投資の元本の一部を手数料として徴集することでビジネスが成立しています。なお、運用がうまくいかず元本が減ってしまった場合にはその損失は投資家が負担することになるので注意が必要です。投資信託で投資を行う対象は株、債券、不動産、デリバティブなど多種多様で、投資信託ごとに投資する商品や運用の手法が異なるので、投資信託に投資をしようとする投資家は、自分でどの投資信託に投資するのか選ぶことになります。 <ポイント> ・投資信託は、投資家が資金を出して、運用の専門家が代わりに運用をしてくれる仕組み ・投資家は投資信託が儲かった時には利益を受け取れるが、うまくいかなかったときには損失を被る ・投資信託は、商品ごとに投資先や運用方針が多種多様

投資家は運用によって儲かった利益を受け取る一方で、運用を行う専門家は投資を行って出た利益や投資の元本の一部を手数料として徴集することでビジネスが成立しています。なお、運用がうまくいかず元本が減ってしまった場合にはその損失は投資家が負担することになるので注意が必要です。投資信託で投資を行う対象は株、債券、不動産、デリバティブなど多種多様で、投資信託ごとに投資する商品や運用の手法が異なるので、投資信託に投資をしようとする投資家は、自分でどの投資信託に投資するのか選ぶことになります。 <ポイント> ・投資信託は、投資家が資金を出して、運用の専門家が代わりに運用をしてくれる仕組み ・投資家は投資信託が儲かった時には利益を受け取れるが、うまくいかなかったときには損失を被る ・投資信託は、商品ごとに投資先や運用方針が多種多様

投資信託のメリット

一人一人の投資家は少ない資金(100円程度)からでも投資ができる 投資信託は、前述の通り非常に少ない金額から投資を行うことができるので、投資家ごとの希望額に応じた規模で、資産運用ができるのがメリットです。 分散投資が簡単にできる 投資を行うときによく言われる格言に「卵をひとつのカゴに盛るな」という言葉がありますが、投資では分散投資を行うことがリスク回避として非常に重要です。卵10個を一つのカゴに盛っていてそのカゴを落としたらすべての卵が割れてしまいますが、カゴを2つに卵5個ずつ持っておけばカゴ1つを落としても半分の卵は助かるというわけです。これと同じように投資も一つだけの投資先に全資金を投入するより、複数の投資先に資金を分散して投入することでリスクの低減ができます。 投資信託はほとんどの商品が分散投資を行うものなので、例え自分が100円しか投資信託を購入していなかったとしても分散投資が実現できるということです。これが自分だけで分散投資を行う場合には非常に大きな資金が必要になります。数万円の株式くらいなら自分だけでも分散投資ができるかもしれませんが、最低投資金額が100万円を超える株式やマンションなどを購入する不動産投資では、自分だけで分散投資を実現させるのは難しいでしょう。そういった最低投資金額が大きい商品に投資する場合でも分散投資によるリスク低減効果が得られるのは投資信託の大きなメリットです。 個人では手が出しにくい投資対象にも投資できる 世の中には投資商品は山のようにありますが、個人ではなかなか投資がしにくい商品もたくさんあります。例えば、「トヨタ自動車の株を買ってみよう」と思ったとすれば、ネットで情報収集すれば誰でも購入・投資をすることができると思いますが、「アメリカの不動産を買ってみよう」「インドの○○社の株を買ってみよう」といった場合には情報収集も含めてなかなか個人で投資を行うのは難しいと思います。こういった個人では手が届きにくい商品であっても、投資信託では専門家が投資家の代わりに投資を行ってくれるので、外国の株式、外国の不動産、新興国の債券などにも簡単に投資をすることができます。 専門の投資家が投資、運用してくれる 投資の知識や経験は人それぞれで、誰もが最初は投資の初心者です。投資信託の場合は、投資家から集めたお金を、投資の専門家が運用してくれる安心感があります。しかし、当然無料でやってくれるわけではなく、その分しっかり手数料を徴収されているので、その点には十分に注意してください。

投資信託のデメリット

次に投資信託で運用を行うことのデメリットについてです。投資信託の宣伝をするのは証券会社などの金融機関などのため、投資信託のデメリットについてはあまり語られませんが、専門家に運用を代行してもらう投資信託も万能の投資商品ではありません。デメリットについても把握したうえで投資を始めることが大切です。 元本保証ではない(運用で損が出た場合、お金を出した投資家が損失を被る) 投資信託で運用して儲かった場合、その利益はお金を預けた投資家が貰うことができますが、反対に投資信託で損が出た場合には、その損失は投資家が負うことになります。投資信託は専門家が運用を行ってくれるからと言って必ずしも儲かるわけではなく(実は儲からない商品もかなり多いです。)、元本を割ることもしばしばありますのでその点は十分に認識しておいてください。 手数料が掛かる(買付手数料、管理手数料など) 投資信託には、小口資金からの運用が出来たり、専門家に運用を代行してもらえたりといったメリットがありますが、その分、管理や運用の手数料を徴収されます。この手数料が投資信託の最大のワナで、個人投資家が投資信託で知らず知らずのうちに損失を出す最大の要因になっています。

投資の種類:外貨預金【為替手数料が高いのでやめとけ】

外貨預金は銀行を中心に販売される投資商品で、株や債券などを販売しておらず運用商品のラインナップが少ない銀行では積極的に販売されている商品です。外貨預金の特徴やメリットデメリットについて見ていきましょう。 <外貨預金とは?外貨預金の特徴> ・日本円を外貨に交換して、外貨で銀行に預ける ・ドル、ユーロ、豪ドル、南アフリカランドなど様々な通貨が選べる ・トルコリラや豪ドルなど、普通の円定期預金に比べて高い金利がもらえる通貨がある ・外貨で運用するため、為替レートが変動すると元本割れするリスクがある(元本保証なし) ・円を外貨に換えるときの為替手数料が高い ・外貨預金に投資するためには、外貨預金の取扱のある銀行に口座を開く では順番に解説していきます。

外貨預金は銀行に外貨を預けて利息をもらう【高い金利が魅力】

外貨預金は主に銀行で取り扱われている商品で、皆さんがお持ちの円をドルやユーロなどの外貨に両替して、その外貨を銀行に預けることで利息をもらう投資です。日本円の預金金利は非常に低い水準が長く続いていますから、日本円の定期預金より高い金利が貰える外貨預金は一見魅力的ですね。参考までに、メガバンクでの円定期預金と外貨定期預金の金利水準を見てみましょう。 <円定期預金と外貨定期預金の金利>

| 通貨 | 1年物金利 | |

| 定期預金 | 円 | 0.002% |

| 外貨定期預金 | 米ドル | 0.010% |

| 外貨定期預金 | ユーロ | 0.001% |

| 外貨定期預金 | 豪ドル | 0.050% |

| 外貨定期預金 | NZドル | 0.050% |

出典:三菱UFJ銀行 2020年6月時点 現在、円定期預金の金利水準は0.002%と非常に低水準で、100万円を1年間預けても20円しか利息が付きません。一方の外貨預金では、豪ドルなどの高金利通貨に預けると金利は0.050%となり、円定期預金よりも25倍高い金利水準になります。

外貨預金には為替リスクがある【元本保証なし】

外貨預金に投資する際には、お手持ちの日本円を外貨に両替して、その外貨を銀行に預けます。そして、満期を迎えたらその外貨を再び日本円に両替します。日本円を外貨に両替するときには、その時の為替レートで換算して両替が行われますが、為替レートの動きによっては元本割れを起こすリスクがあります。例えば、1ドル120円の時に120万円をドルに両替すると1万ドルになり、この1万ドルを外貨預金に預けます。1年後に外貨預金が満期になり日本円に戻すときの為替レートが1ドル100円になっていたとすると、1万ドルは100万円に両替されます。当初、120万円を預けたはずが、1年後に為替レートが変動した結果、返ってきた金額は100万円に減ってしまったわけです。このように外貨預金は預入時から満期時までの間に為替レートが変動することで、元本割れを起こす可能性があるので注意が必要です。 為替レートの変動は悪いことばかりではなく、場合によっては大きく儲けるチャンスにもなります。1ドル100円の時に、100万円を1万ドルに両替して外貨預金に預け、1年後の満期時の為替レートが1ドル120円になっていれば、1万ドルが120万円になるので、大幅に元本を増やすことができます。このように外貨預金は、為替レートの変動によって元本の金額が大きく増えたり減ったりするので、預金という名前の安全そうなイメージとは裏腹に、リスクが比較的高い商品のなのです。 <外貨預金で為替レートの変動で儲かるケース>

| 為替レート | 預入額(円) | 預入額(ドル) | ||

| 預入時 | 1ドル100円 | 100万円 | → | 1万ドル |

| 満期時 | 1ドル120円 | 120万円 | ← | 1万ドル |

| 損益 | - | 20万円の利益 | - |

<外貨預金で為替レートの変動で損するケース>

| 為替レート | 預入額(円) | 預入額(ドル) | ||

| 預入時 | 1ドル120円 | 120万円 | → | 1万ドル |

| 満期時 | 1ドル100円 | 100万円 | ← | 1万ドル |

| 損益 | - | 20万円の損失 | - |

外貨預金は手数料が高い【FXの下位互換商品】

外貨預金の投資商品としての最大のデメリットはその手数料の高さです。外貨預金ははっきり言って銀行側に持っていかれる手数料が高すぎるので、ほとんどの個人投資家の方には外貨預金での資産運用はおすすめしません。どういうことか見ていきましょう。 外貨預金に投資をするときは、手持ちの円を外貨に両替します。この両替をするときのレートは、その時々の実際の為替レートではなく、銀行側の手数料を含んだレート(預入をする人に不利なレート)で両替をさせられることになります。。この実際の為替レートと、取引をするときに適用される手数料を含んだレートの差を、投資の用語で「スプレッド」と言います。例えば、外貨預金のスプレッドが0.1円だった場合、実際の為替レートが110円であれば、取引をするときに適用されるレートは110.1円(円→ドルの両替)または109.9円(ドル→円の両替)になります。 外貨預金はこのスプレッドが非常に大きく、預入時の両替と、満期時の両替の両方で、手数料を銀行に持っていかれるため、元本が減ってしまうのです。わかりやすいように、実際の2020年6月時点での三菱UFJ銀行の外貨預金の取引条件(適用金利、適用為替レート)で運用をした場合のシミュレーションをやってみましょう。 <外貨預金運用シミュレーションの前提条件> ・100万円を米ドル外貨預金で1年間運用 ・金利は0.010% ※三菱UFJ銀行の2020年6月時点の水準 ・為替レートは預入時から満期時まで、1ドル110円で変動しなかったとする ・スプレッドは0.25円(両替時に0.25円ずつ不利なレートで取引をさせられる) ※三菱UFJ銀行の2020年6月時点の水準 <外貨預金の運用シミュレーション>

| 為替レート | 預入額(円) | 預入額(ドル) | ||

| 預入時の両替 | 110.25円/1ドル | 1,000,000 | → | 9,070.29 |

| 利息入金 | 0.91 | |||

| 満期時の両替 | 109.75円/1ドル | 995,564 | ← | 9,071.20 |

| 損益 | - | 4,436の損失 | - |

<解説> ①日本円100万円を為替レートが110円のときに米ドルの外貨預金に預け入れます。この時に適用される為替レートは、スプレッド0.25円分だけ不利な110.25円になり、100万円は9,070.29ドルに両替されます。 ②9,070.29ドルを1年間預けておくと0.010%分の利息が付き、0.91ドルがもらえます。 ③元本9,070.29ドルと利息0.91ドルの合計9071.20ドルを円に両替します。このときに適用されるレートは、スプレッド0.25円分だけ不利な109.75円になり、9,071.20ドルは995.564円になって手元に返ってきます。 米ドルで1年間運用すると利息が0.91ドルもらえますが、為替レートのスプレッドの影響で元本割れを起こす結果になりました。このように外貨預金はそのスプレッドの大きさから普通に運用すると、お金を預けた人が損をする仕組みになっている商品です。預け入れている期間の為替レートがたまたまいい方向に動けば利益がでることもありますが、基本的には預けた人が損をする商品設計になっています。(その代わりに銀行が儲ける商品です。) 先ほどの例で見ると外貨預金の為替レートのスプレッドは0.25円でしたが、実はFXではこのスプレッドが圧倒的に安くなっています。FXも通貨と通貨を両替して利益を稼ぐ投資で、やはり両替の際には手数料としてスプレッドがあります。しかし、FXのスプレッドの一般的な水準は0.002円程度であり、外貨預金のスプレッドの1/100以下となっています。こんなにスプレッドで金融機関にもっていかれる手数料が大きい商品がいまだに普通に売られているのは、日本の個人投資家の金融知識がまだまだ低く、こういった商品の特性も見抜けないからですね。こちらの記事で投資を勉強している皆さんは金融に関する知識をしっかり身に着けて、外貨預金のような損をする可能性が高い商品を選ばないように気をつけましょう。

投資の種類:純金積立

田中貴金属の「純金積立コツコツ♪」のcmでも有名な純金積立ですが、投資商品としての特徴や魅力度について解説したいと思います。純金積立の投資対象である純金はどういった特徴があるのでしょうか。

投資対象としての純金

まず、投資対象としての純金の特徴をまとめてみました。 <純金の特徴> ・金は不動産などと並んで、そのもの自体に価値がある”実物資産” ・金は実物資産であるため信用リスクがない。一方、円やドルなどの通貨は国の信用がなくなると紙屑になったり、ハイパーインフレが起きて価値が二束三文になることがある ・金は鉱物資源で、地球にある埋蔵量は限られていることから無価値になることがない ・インフレ(モノの値段が上がり、通貨の価値は下がる)に強い ・株や債券のように利子や配当が貰えるわけではない。保有していることで何か新しい価値を生むわけではない。 ・金価格は米ドル建なので為替リスクもある ・金融危機など情勢不安の際には株や通貨が売られて値下がりする一方、安全資産として金は買われて値上がりしやすい 純金は歴史的には通貨の代替として用いられてきた希少資源で、日本でも大判小判などお金として使われてきた歴史があります。現代社会では通貨は紙幣や硬貨が用いられていますが、紙幣や硬貨はそれ自体に特に価値はなく、発行元の国がその通貨に信用を付すことでお金としての価値が保たれています。一方で、純金はそれ自体に希少性・価値があるため、どこかの国家が信用を付さなくても純金の価値が保たれるという特徴があります。 投資対象としての純金はインフレ(モノの値段が上がり、通貨の価値が下がる)に強い資産で、また、株価が暴落するような情勢不安の際に値上がりする特徴があります。そのため、株式を中心に投資をする投資家が、資産の一部を金に投資して、株価が下がってしまうときのリスクを金で補うということが行われています。 とはいえ、純金自体は株式や債券などと異なり保有していても特に新たな価値を生むものではありません。株式であれば配当金や株主優待を受けることができますし、債券であれば金利を受け取ることができますが、純金の場合にはそういったものはありません。純金投資で儲けようとする場合には、純金の需給によって決まる金価格の値動きを予想して儲けるしかありません。従って、純金への投資は、投資の中心に据えるものではなく、株式や債券などと合わせた分散投資の一部として用いるのが正しい使い方です。

金価格の推移

こちらは金価格の主要な指標であるNY金先物のチャートです。金価格はインフレ率や、需要と供給のバランスによって決まってきます。2008年のリーマンショック以降、各国の中央銀行は安全資産としての金を保有高を高めてきたことにより、需給が改善して継続的な価格上昇が続いています。

こちらは金価格の主要な指標であるNY金先物のチャートです。金価格はインフレ率や、需要と供給のバランスによって決まってきます。2008年のリーマンショック以降、各国の中央銀行は安全資産としての金を保有高を高めてきたことにより、需給が改善して継続的な価格上昇が続いています。

純金積立の特徴

ではここからは純金積立の投資商品としての特徴について、純金積立の中でも人気の田中貴金属を例にとって解説していきます。純金積立は貴金属業者やネット証券などで取り扱いがありますが、どこの業者も取引条件は概ね同じです。 <田中貴金属の純金積立> ・月々の積立金額を3000円以上、1000円単位で指定して毎日買い付けを行う ・毎日、一定金額ずつ金を購入するドルコスト平均法で買付るので、価格が安い時にはたくさん買い、価格が高い時には少なく買うことで、平均購入単価を引き下げることができる ・積立時の手数料は月々の買付額3万円未満で2.5%、3万円以上5万円未満で2.0%、5万円以上で1.5% ・保管手数料、売却手数料は無料 ・年会費はネットなら無料。ネット以外は年会費1,100円(税抜) ・積立を休止すると年1回口座管理料1,200円(税抜)が掛かるようになる ・購入レートと売却レートにスプレッドあり(0.7%程度) 純金積立は貯金感覚で資産を積み上げることができる商品というイメージで一部の個人の間では人気があるようですが、株や投資信託などと比較してもとにかく手数料が高いのが致命的デメリットです。 貯金代わりに毎月1万円ずつ純金積み立てをする場合、まず購入手数料として2.5%差し引かれます。その後、金を購入するレートは、通常のレートに手数料を上乗せされた悪いレート(本記事執筆時点では、通常のレートに0.7%程度上乗せ)で購入することになります。金の保有自体は無料ですが、売却時には再び手数料を上乗せされた悪いレート(本記事執筆時点では、通常のレートに0.7%程度上乗せ)で売却しなければいけません。また、金のレートが高止まりした場合などに積立を一時休止すると、年1回口座管理手数料1200円が掛かるようになります。 ざっくり計算すると、毎月1万円ずつ、年間12万円分積立を行ったとすると手数料だけで5000円近くが持っていかれることになります。このことを考えると金へ投資するなら手数料が少ない投資信託やETFを選択するべきでしょう。 <田中貴金属の純金積立の買値と売値(参考)> 買値 6,582.00円/g ※仲値からの乖離0.71% 仲値 6,535.50円/g 売値 6,489.00円/g ※仲値からの乖離0.71% ※20/6/12時点

その他の金投資の方法【投資信託やETFがおすすめ】

金への投資をする場合には、純金積立以外にも投資信託やETFを利用して投資をすることができます。手数料で持っていかれる金額が大きすぎる純金積立に比べて、投資信託やETFは手数料が低く設定されているため、金への投資をするなら投資信託やETFを利用するべきです。純金積立でも、投資信託・ETFを利用しても、結局は金価格の変動に投資していることは同じなので、あえて手数料が高い純金積立を選択する必要はありません。

金に投資するおすすめ投資信託【手数料が安い】

金に投資する投資信託で手数料が安いものだと「三井住友TAM-SMT ゴールドインデックス・オープン(為替ヘッジなし)」などがあります。SBI証券などで手数料無料で売買できるうえに、保有中のコスト(信託報酬)も低水準です。純金積立と比較すると圧倒的な手数料の安さが分かると思います。 三井住友TAM-SMT ゴールドインデックス・オープン(為替ヘッジなし) ・信託報酬 0.275% ・買付手数料、売却手数料は証券会社による(SBI証券など無料の証券会社あり)

金に投資するETF【手数料が安い】

投資信託よりはわずかに手数料が上がりますが、リアルタイムの価格で取引をしたい場合にはETFの利用がおすすめです。それでも保有期間中のコストである信託報酬は十分な低水準です。 純金上場信託(管理会社:三菱UFJ信託銀行) ・信託報酬0.4% ・買付手数料、売却手数料は証券会社による(SBI証券など無料の証券会社あり)

まとめ:投資の種類一覧と特徴【高利回り商品からマイナー商品まで比較】

本記事では今の世の中で投資できるいろいろな投資対象、投資方法について解説してきました。皆さんもご自身で各投資商品の特徴を理解して、リスク許容度に応じた投資をしていってほしいと思います。

ワードプレスブログに移転しました。